« En 2021, les livraisons de tabac ont encore reculé de 6,2 %, après 1,3 % en 2020 et 6,6 % en 2019. Les ventes de cigarettes, en particulier, ont glissé de 6,5 % – soit 33,5 milliards de cigarettes livrées aux buralistes, au lieu de 35,8 en 2020. Un recul d’autant plus remarquable que cette année, pour la première fois depuis 2017, il n’y a pas eu d’augmentation de la fiscalité. » selon un article des echos.

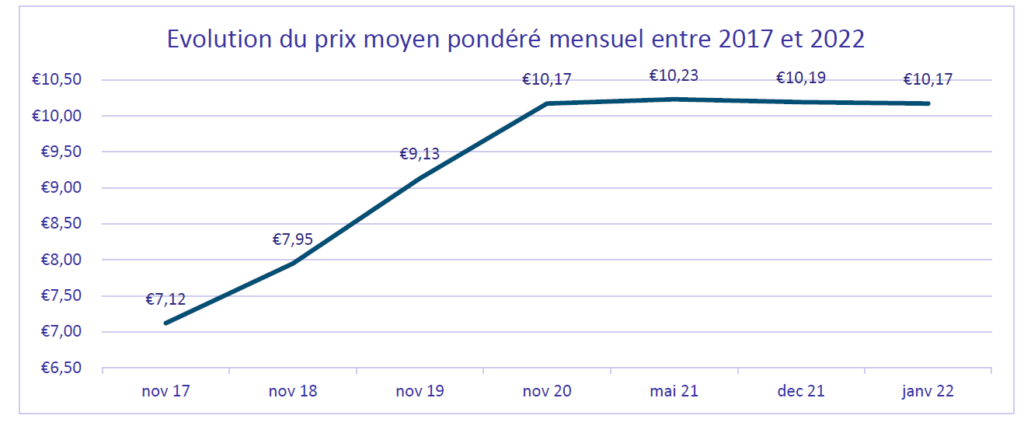

Il fait suite à une analyse poussée de la fiscalité du tabac par l’association DNF qui étudie sur 5 ans le prix des ventes de cigarettes. C’est une preuve que les dispositions prévues dans le cadre du PNLT (Plan de réduction du tabagisme) fonctionne. La dernière hausse de novembre 2020 a ainsi permis d’obtenir un paquet à 10 euros qui était une promesse de campagne du Président Macron. Preuve en est que ce palier de 10 euros a une efficacité.

En cinq ans, les ventes de cigarettes ont chuté de 24,5 %, celles de tabac à rouler de 17,5 %, les cigares et cigarillos de 20 % .

Une politique de taxation bien menée réduit les marges de manœuvre des fabricants, les privant ainsi du pouvoir de nuire aux objectifs de santé publique.

La première forte augmentation des prix (+1€) intervenue en mars 2018 semble avoir eu un peu moins d’effets sur les prix que les deux suivantes (0.50€ en mars et en novembre 2019) et le deux suivantes (0.50€ en mars et en novembre 2020). Il faut en chercher les raisons dans la marge de manœuvre des fabricants qui se réduit progressivement. Ainsi quand, pour un paquet de cigarette à 7€ en octobre 2017, la part qui revenait au fabricant était de 0,76€, pour le même paquet (qui coûte aujourd’hui 10,50€), sa part est de 0.66€.

La concurrence par les prix modifie peu les habitudes de consommation.

Certains fabricants ont essayé de concurrencer leurs adversaires par des prix très bas. Pendant la progression de la taxation, ces prix bas ont toujours augmenté plus fortement que les autres. La part du marché occupée par ces produits d’appel n’a jamais décollé jusqu’à la fin du PNLT. Elle n’évolue pas différemment depuis la fin du PNLT, mais la volonté de concurrencer par les prix est maintenue.

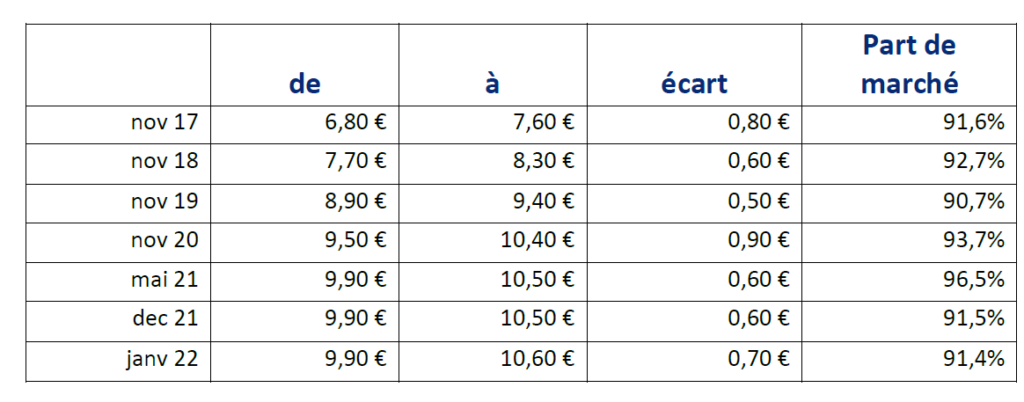

La fourchette de prix dans laquelle se retrouvent plus de 90% des achats reflète la plus ou moins grande maitrise des prix par les pouvoirs publics.

Le premier effet du programme de taxation a été de concentrer les achats dans une fourchette de ± 0,60€, inversement aux prix qui augmentaient. Cette concentration s’amenuise depuis la fin du programme, expliquant ainsi la légère régression du prix moyen pondéré.

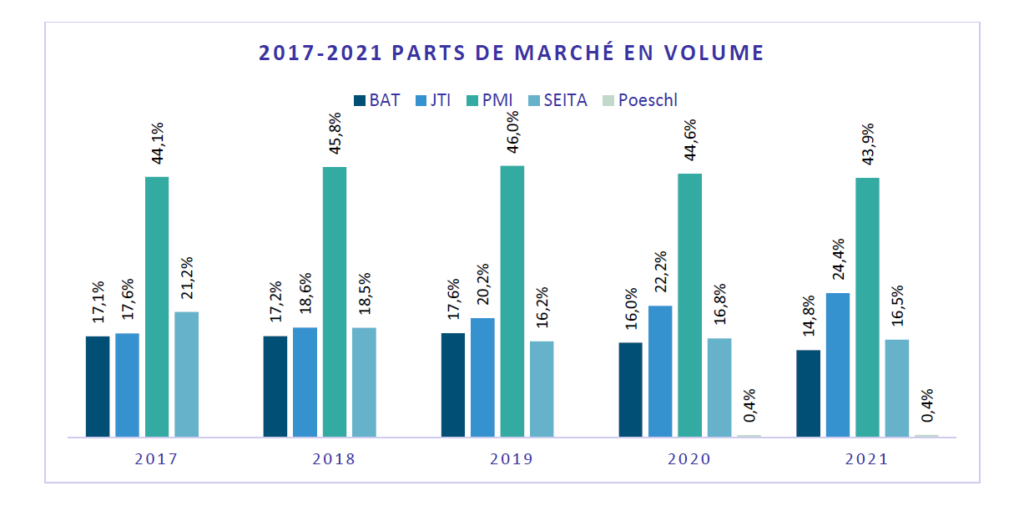

Vingt marques de cinq fabricants captent plus de 90% du marché des cigarettes.

Ces fabricants proposaient près de 800 références en 2017, elles se sont progressivement réduites à moins de 300 en 2022.

Le tableau qui suit montre l’évolution 2017-2021 de chaque fabricant.

Pendant les 4 dernières années, les fabricants ont dû improviser. Les uns ont misé sur les prix, d’autres ont voulu créer un bing-bang du tabac pour imposer des produits de nouvelle génération à base de tabac. Seul Japan Tobacco a réussi à progresser régulièrement.

Conclusions

Parler d’augmentation des prix du tabac tous les mois et commenter 5 ou 6 références en augmentation ou en diminution ne correspond en rien à la réalité. Ainsi, par exemple, le plus important fabricant ne vendait depuis plus d’un an que des paquets à 10.50€, or il a fait homologuer depuis juillet 2021 trois nouveaux paquets « fresh » à 10€. Cet évènement, en soi, revêt une importance démesurément plus grande qu’une augmentation de 10 centimes sur un paquet qui représente 0.20% du marché.

La présente enquête aurait pu être plus précise s’il avait été possible de disposer plus rapidement de plus de renseignements sur la répartition des ventes. Elle tente cependant de mieux comprendre les effets de la politique de taxation sur les prix ainsi que les moyens mis en place par chaque fabricant pour tenter de maintenir son emprise sur cet immense marché.

En reprenant l’exemple qui précède, la mise récente sur le marché des trois nouveaux paquets de cigarettes « Fresh » et « Fresh slim » risque de peser sur le déplacement des prix vers le bas car ces références appartiennent à une marque qui possède plus du quart du marché français. Le graphique « janvier 2022 – part de marché en volume » est donc plus prévisionnel qu’il n’est le reflet de la réalité immédiate. La marge bénéficiaire des fabricants ayant été fortement réduite par les effets de la campagne de taxation du PNLT, ce déplacement pourrait plutôt ressembler à un recentrage des prix. Concernant la marque la plus vendue, son propriétaire a pensé pouvoir construire son avenir sur le tabac chauffé, beaucoup moins taxé que les cigarettes. Les difficultés de démarrage de ce produit et sa récente déconvenue en justice

risquent de freiner cet élan.